O que esperar das ações de construtoras com IPCA-15 melhor que o esperado?

IPCA-15 surpreende e impulsiona nova leva de otimismo com ações de construtoras. Reiteramos compra para as ações da MRVE3

As ações de construtoras fecharam em forte alta na quinta-feira, 25, após a divulgação do Índice Nacional de Preços ao Consumidor Amplo 15 (IPCA-15), considerado uma prévia da inflação oficial do país.

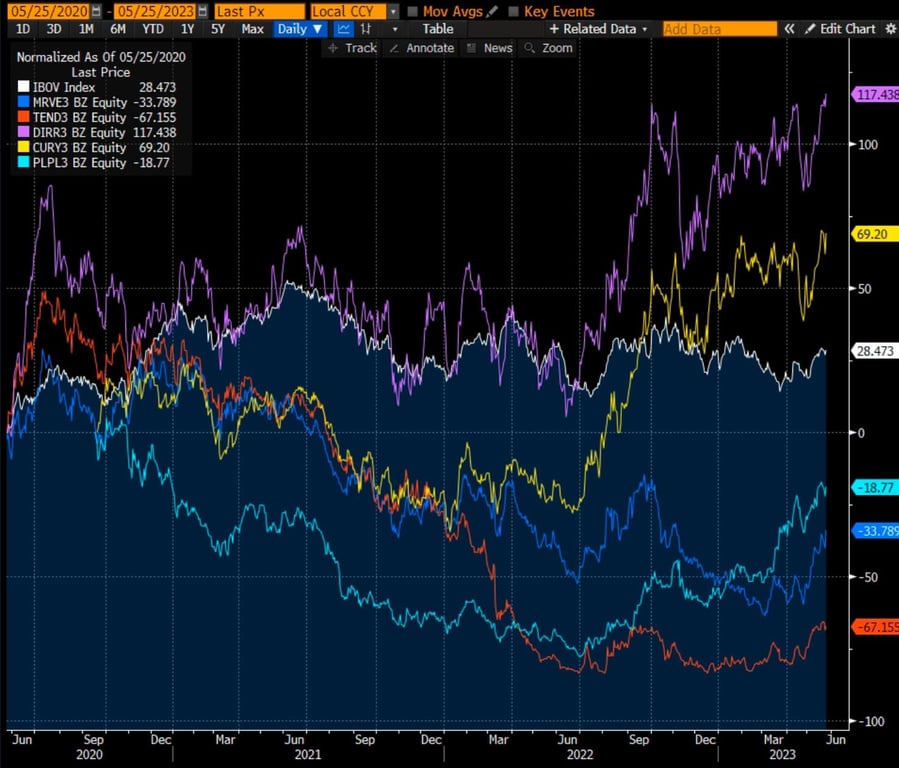

O papel da MRV (MRVE3) foi o grande destaque, com salto de 10,33%, Tenda (TEND3) valorizou 4,41%, Cyrela (CYRE3) fechou com ganhos de 6,19% e EzTec (EZTC3) subiu 4,39%. Já Direcional (DIRR3) teve alta de 2,18%.

Para quem já investe ou pensa em investir em ações, este pode ser o momento para voltar o olhar para o setor de construção.

IPCA-15 mais baixo

O motivo é o alívio nos núcleos do IPCA-15 ampliando apostas de corte de juros no segundo semestre.

O indicador arrefeceu de 0,57% em abril para 0,51% neste mês — perdendo fôlego pelo terceiro mês seguido.

Em 12 meses, a taxa do IPCA-15 desacelerou de 4,16% em abril para 4,07% em maio, a menor variação desde outubro de 2020 nessa base de comparação.

Construtoras após a tempestade

Antes disso, a inflação e os juros altos vinham pressionando as ações de empresas como Tenda, MRV e Direcional para baixo.

Com uma perspectiva positiva para o setor de construção civil, devido à retomada do Minha Casa, Minha Vida (MCMV), e o arrefecimento da inflação, as empresas que atuam na baixa renda devem ter desempenho financeiro melhor.

A demanda estrutural continua forte e o governo deve revisar tetos, tabelas de juros e subsídios para favorecer o affordability do programa e dar acesso ao imóvel próprio a uma maior parcela da população.

Nossa preferência no setor

A MRV (MRVE3) é a maior empresa de construção das Américas, possui 42 anos de história e está presente em mais de 160 cidades brasileiras.

Desde o seu IPO, em 2007, foi capaz de entregar um expressivo crescimento, que foi acompanhado por ganhos de eficiência e rentabilidade.

Estamos otimistas em relação aos resultados da MRV e acreditamos que o preço das ações da empresa descola dos fundamentos pelos motivos abaixo:

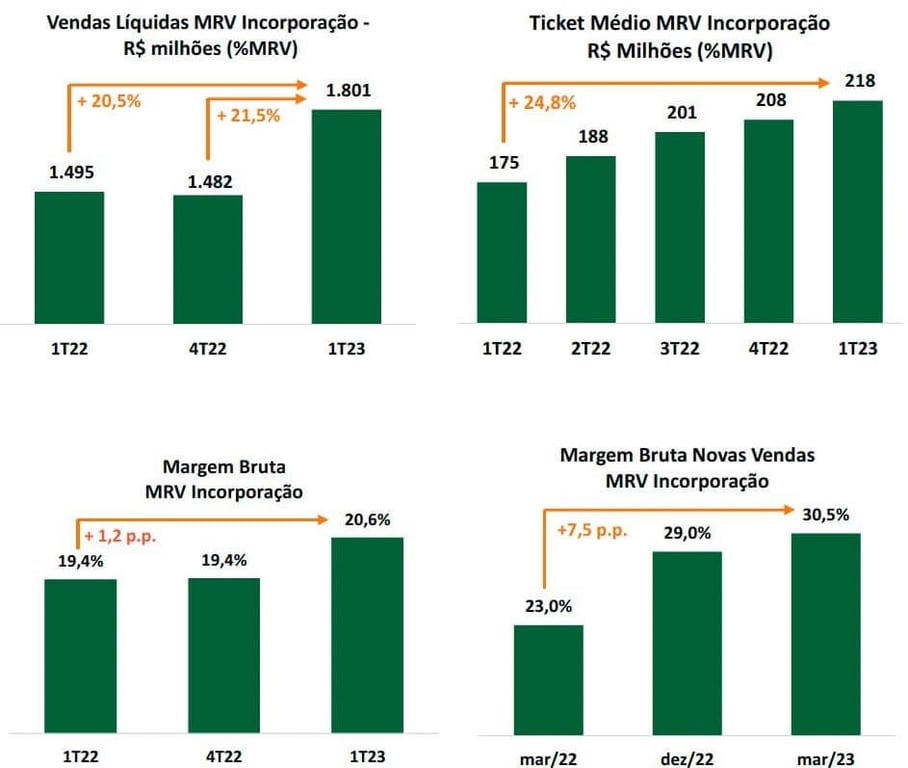

A construtora da nossa cobertura teve um forte desempenho no primeiro trimestre de 2023 (1T23), entregando crescimento nas vendas, evolução na margem bruta reportada e uma evolução ainda maior na margem bruta de novas vendas.

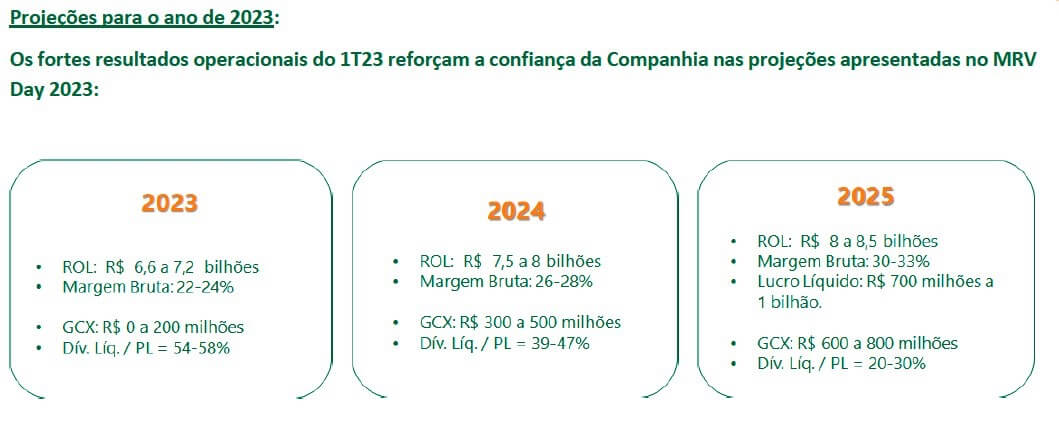

Com isso, a MRV sinalizou ao mercado que está no caminho certo para alcançar os objetivos que se propôs em seu guidance.

A empresa iniciou o processo de aumento de preços no ano passado, saindo de um valor médio de R$ 175 mil para R$ 208 mil. No 1T23, o preço continuou a evoluir, mas a boa notícia é que os volumes também estão voltando a se recuperar. Assim, a MRV conseguiu entregar o melhor primeiro trimestre em vendas de sua história.

Os dados prévios apontam que, em abril e maio, a recuperação continua e a companhia está confiante no atingimento do guidance para o ano.

A expectativa é de entregar uma margem bruta entre 22% e 24%, o que significa que a companhia espera uma recuperação gradual de rentabilidade ao longo do ano e que deverá encerrar o ano com uma margem de 25~26%.

Além disso, a MRV pretende entregar uma geração de caixa neutra, o que significa que a companhia voltará a ser geradora de caixa na segunda metade do ano.

Programa de casas populares de SP

Adicionalmente, a MRV levou 6,25 mil unidades no Programa Pode Entrar (programa habitacional de São Paulo), o que equivale a um VGV de R$ 1,13 bilhão.

Os contratos devem ser assinados no segundo semestre de 2023 (2S23) e, após a assinatura, a empresa já vai ter 15% do valor do contrato disponível imediatamente (o restante de acordo com o avanço das obras).

Vale ressaltar que as projeções dos guidances não consideram os efeitos do programa, que serão adicionais ao resultado previsto.

MRV nos EUA

Na Resia, subsidiária da MRV nos EUA, a demanda por aluguel nas regiões de atuação da empresa continua muito forte e a tendência é de que o YoC (renda com aluguéis/custo do empreendimento) melhore. No momento, a Resia possui dois empreendimentos em estabilização e uma venda deve sair no 2T23.

Pontos de atenção ao investir em MRVE3

A votação sobre a remuneração do FGTS pode afetar negativamente o MCMV, já que os recursos para financiar o programa vêm do fundo. No momento, o julgamento está interrompido e o placar é de 2 votos a favor de utilizar a poupança no lugar da TR para correção do FGTS. A MRV acredita que mesmo no pior cenário, o governo vai atuar para que o MCMV seja preservado, o cenário base é de algum incremento no programa.

A empresa acredita que vai ocorrer algum reajuste no MCMV, uma vez que os ajustes realizados no ano passado e no começo deste ano não foram suficientes para melhorar o affordability e o programa continua reduzindo; a companhia acredita que deverão ocorrer ajustes no teto, na tabela de juros e nos subsídios.

Assimetria favorável

A ação da companhia está caindo -34% nos últimos 3 anos. Tendo como base um cenário mais favorável para a inflação e queda de juros, vemos uma assimetria favorável para MRVE3.

Negociando a apenas 0,8 vezes seu patrimônio líquido, MRV é uma excelente oportunidade.